सेवानिवृत्तीसाठीच्या ५ ‘म्युच्युअल फंड’ योजना

29 Jul 2021 22:35:37

विविध ‘म्युच्युअल फंड’ कंपन्यांचे २५ ‘म्युच्युअल रिटायरमेंट फंड’ बाजारात उपलब्ध आहेत. हे सर्व गुंतवणुकीस योग्य नसून यापैकी गुंतवणूक करण्यायोग्य दहा ‘म्युच्युअल फंड’ असल्याचे या क्षेत्रातील जाणकारांचे मत आहे. यापैकी पाच फंड कमी जोखमीचे असून पाच फंड जास्त जोखमीचे आहेत. हे जे २५ ‘म्युच्युअल फंड’ तुमच्या सेवानिवृत्तीनंतरच्या गरजा भागविण्यासाठी बाजारात उपलब्ध आहेत, त्याविषयी आज माहिती करुन घेऊया.

सेवानिवृत्तीनंतरच्या आर्थिक गरजा भागविण्यासाठी जे म्युच्युअल फंड उपलब्ध आहेत, त्यापैकी काही फंड त्यांच्याकडे जमा झालेल्या निधीपैकी ‘डेट’मध्ये जास्त गुंतवणूक करतात, तर काही शेअरमध्ये गुंतवणूक करतात. यापैकी जास्त जोखमीच्या ज्या योजना आहेत, त्या ६५ ते ८० टक्के गुंतवणूक शेअरमध्ये करतात व ज्या कमी जोखमीच्या योजना आहेत, त्या ६० ते ७० टक्के गुंतवणूक ‘डेट’मध्ये करतात. ज्यांची जोखीम घ्यायची तयारी आहे व सेवानिवृत्तीला अधिक कालावधी आहे, अशांनी जास्त जोखमीचे फंड निवडण्यास हरकत नाही. काही कमी जोखमींचे फंड, त्यांची १०० टक्के गुंतवणूक ‘डेट’मध्ये करतात. यातील गुंतवणुकीचा ‘लॉक-इन-पीरियड’ पाच वर्षांचा असतो किंवा गुंतवणूकदाराची सेवानिवृत्ती होईपर्यंत असतो, यातून मुदतपूर्व पैसे काढले तर ‘एक्झिट लोड’ शुल्क भरावे लागते. यापैकी बर्याच ‘म्युच्यअल फंड’ योजनांतील गुंतवणुकीवर आयकर कायद्याच्या ‘कलम ८० सी’नुसार दीड लाख रुपयांची कर सवलत मिळते.

यापैकी गुंतवणूक करण्यायोग्य ५ ‘म्युच्युअल फंड’

अ) टाटा रिटायरमेंट सेव्हिंग फंड-प्रोेग्रेसिव्ह प्लान - हे तीन प्लान म्हणजे तीन योजना आहेत. ‘प्रोगे्रसिव्ह’, ‘मॉडरेट’, ‘कॉन्झरव्हेटिव्ह.’ या ‘म्युच्युअल फंड’ योजनेला दहा वर्षांचा इतिहास आहे. ‘प्रोग्रेसिव्ह’ योजनेत जमा होणार्या निधीपैकी ८५ टक्के रक्कम शेअरमध्ये, तर १५ टक्के रक्कम ‘डेट’मध्ये गुंतविली जाते. ‘मॉडरेट’ योजनेत ६५ टक्के रक्कम शेअरमध्ये व ३५ टक्के रक्कम ‘डेट’मध्ये गुंतविली जाते. ‘कॉन्झरव्हेटिव्ह’ योजनेत ७० टक्क्यांपयर्र्ंत निधी ‘डेट’मध्ये गुंतविला जातो व उरलेला निधी शेअरमध्ये गुंतविला जातो. ‘प्रोग्रेसिव्ह’ योजना गुंतवणूकदारांत बरीच लोकप्रिय आहे. या योजनेत तीन वर्षे गुंतवणूक झालेल्यांना ९.१ टक्के दराने परतावा मिळाला असून पाच वर्षे गुंतवणुकीत राहिलेल्यांना १५.३ टक्के दराने परतावा मिळाला आहे. पाच प्रकारच्या इतर कंपन्यांच्या ‘रिटायरमेंट म्युच्युअल फंडा’त गेल्या तीन वर्षांत ७.२ टक्के दराने व पाच वर्षांत १३.८ टक्के दराने परतावा दिला आहे. ही आकडेवारी गेल्या पाच वर्षांतील आहे. मार्च २०२० अखेर या कंपनीकडे जमा झालेल्या निधीपैकी ६६ टक्के रक्कम ‘लार्ज कॅप्स’मध्ये गुंतविला गेला होता. (‘लार्ज कॅप्स’मध्ये ज्यांचे भांडवल बलाढ्य आहे, अशा मोठ्या मोठ्या कंपन्या) व उरलेला निधी ‘मिड-कॅप्स’ (मध्यम आकाराच्या कंपन्या) व ‘स्मॉल-कॅप्स’ (छोट्या आकाराच्या कंपन्या) यात गुंतविला गेला होता.

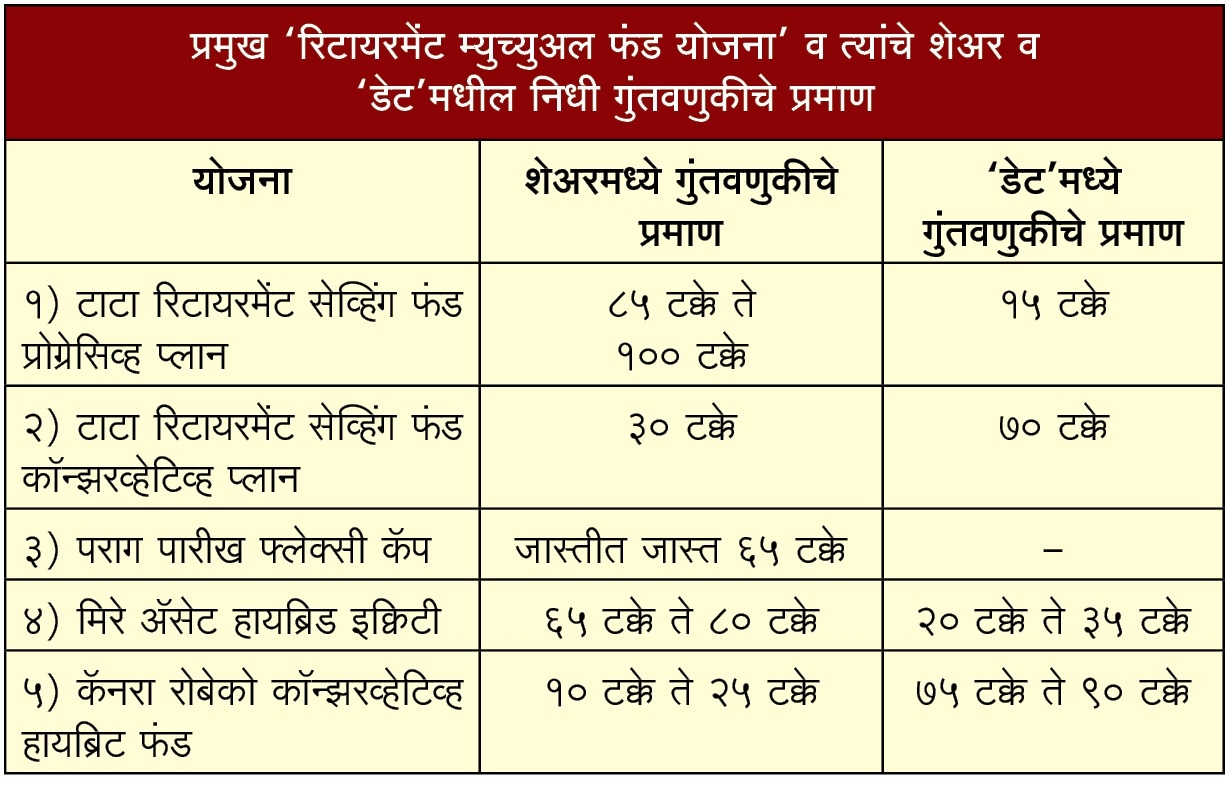

प्रमुख ‘रिटायरमेंट म्युच्युअल फंड योजना’ व त्यांचे शेअर व ‘डेट’मधील निधी गुंतवणुकीचे प्रमाण

योजना शेअरमध्ये गुंतवणुकीचे प्रमाण ‘डेट’मध्ये गुंतवणुकीचे प्रमाण

१) टाटा रिटायरमेंट सेव्हिंग फंड प्रोग्रेसिव्ह प्लान ८५ टक्के ते १०० टक्के १५ टक्के

२) टाटा रिटायरमेंट सेव्हिंग फंड कॉन्झरव्हेटिव्ह प्लान ३० टक्के ७० टक्के

३) पराग पारीख फ्लेक्सी कॅप जास्तीत जास्त ६५ टक्के -

४) मिरे अॅलेट हायब्रिड इक्विटी ६५ टक्के ते ८० टक्के २० टक्के ते ३५ टक्के

५) कॅनरा रोबेको कॉन्झरव्हेटिव्ह हायब्रिट फंड १० टक्के ते २५ टक्के ७५ टक्के ते ९० टक्के

टाटा रिटायरमेंट सेव्हिंग्ज फंड - कॉन्झरव्हेटिव्ह प्लान

‘डेट’मध्ये प्रामुख्याने गुंतवणूक करणार्या ‘रिटायरमेंट प्लान’मध्ये ही योजना अग्रणी आहे. या योजनेत गुंतवणूकदारांना गेल्या तीन वर्षांत, तीन वर्षांच्या गुंतवणुकीवर सहा टक्के व पाच वर्षांच्या गुंतवणुकीवर ९.१ टक्के परतावा मिळाला. अशाच इतर ‘रिटायरमेंट फंड’मध्ये गुंतवणूक करणार्यांना गेल्या तीन वर्षांत ५.९ टक्के व पाच वर्षांत ८.४ ही कंपनी ‘ट्रिपल ए’ (एएए) रेटिंग असणार्या ‘डेट प्रॉडक्ट्स’मध्येच गुंतवणूक करते. ज्यांना जास्त जोखीम घ्यायची नाही, अशांसाठी ही योजना फायदेशीर आहे.

पराग पारीख ‘फ्लेक्सी कॅप फंड’

ज्यांना दीर्घ मुदतीसाठी गुंतवणूक करावयाची आहे व ज्यांची काही प्रमाणात जोखीम घ्यायचीही तयारी आहे, अशांसाठी ही योजना योग्य आहे. इतर जास्त जोखमीच्या योजनांच्या तुलनेत यातील गुंतवणूक फायदेशीर सिद्ध झाली आहे. गेल्या पाच वर्षांचा ‘ट्रॅक रेकॉर्ड’ पाहता, या कंपनीने तीन वर्षांत १३.३ टक्के व पाच वर्षांत १९.१ टक्के परतावा दिला आहे. यात जोखीम जास्त असल्यामुळे परतावा जास्त मिळाला आहे. गुंतवणुकीतील हे प्रमुख तत्त्व आहे. जोखीम जास्त तर परतावा जास्त व जोखीम कमी तर परतावा कमी. याच प्रकारच्या इतर ‘म्युच्युअल फंड’ योजनांमध्ये याच कालावधीत ७.३ टक्के व पाच वर्षांत १३.८ टक्के परतावा दिला आहे. यातील निधी भारतातील शेअर बाजारात गुंतविण्यात आलेला आहेच, शिवाय परदेशातीलही शेअर बाजारात गुंतविण्यात आला आहे.

मिरे अॅसेट हायब्रिड इक्विटी

ज्यांना जास्तही नाही व कमीही नाही, पण ‘मॉडरेट’ जोखीम घ्यावयाची आहे, अशांसाठी ही योजना चांगली आहे. ‘हायब्रिड फंड कॅटेगरी’त ही योजना अग्रणी आहे. या योजनेत गुंतवणूक करणार्यांना गेल्या पाच वर्षांतील आकडेवारीनुसार गेल्या तीन वर्षांत ९.६ टक्के व गेल्या पाच वर्षांत १४.२ टक्के इतका परतावा मिळाला, तर याच प्रकारातील अन्य योजनांमध्ये गुंतवणूक करणार्यांना तीन वर्षांसाठी ६.३ टक्के दराने व पाच वर्षांसाठी ११.८ टक्के दराने परतावा मिळाला. या फंडात जमा होणार्या निधीपैकी ६५ ते ८० टक्के निधी शेअरमध्ये गुंतविला जातो व राहिलेला ‘डेट’ मध्ये गुंतविला जातो. ७० ते ७५ निधी ‘लार्ज कॅप्स’गुंतवणूक कमी करण्याचे धोरण आखलेले आहे. डिसेंबर २०२० मध्ये असलेली ६३ टक्के गुंतवणूक आता ५३ टक्क्यांवर आलेली आहे.

या योजनेतील निधी सर्व प्रकारच्या कंपन्यांत गुंतविला जातो. पण, बँकिंग व फायनान्स कंपन्यांत जास्त गुंतविला जातो. या योजनेतील पाच ते सहा टक्के गुंतवणूक आरोग्याची काळजी घेणारी उत्पादने, उत्पादित करणार्या कंपन्यांत केली आहे.

कॅनरा रोबेको कॉन्झरव्हेटिव्ह-हायब्रिड फंड-

यातील गुंतवणूकदारांना तीन वर्षांसाठी ७.६ टक्के दराने व पाच वर्षांसाठी ९.२ टक्के दराने परतावा मिळाला आहे. कमी जोखीम घेणार्यांसाठी ही गुंतवणूक योजना चांगली आहे. गेल्या पाच वर्षांची आकडेवारी पाहिली, तर यातील ४५ ते ७४ टक्क्यांपर्यंतची गुंतवणूक ‘डेट’ मध्ये झाली असून २० ते २५ टक्के गुंतवणूक ‘लार्ज कॅप्स शेअर’मध्ये झाली आहे.

प्रत्येकाची अशी इच्छा असते की, उतारवयावर आपण आर्थिकदृष्ट्या स्वतंत्र असावयास हवे. स्वत:चा मुलगा, मुलगी का असेना, त्यांच्यावर अवलंबून राहता नये. सध्याच्या केंद्र सरकारने ‘नॅशनल पेन्शन सिस्टीम’ ही पेन्शन योजना कार्यरत केली आहे. यात गुंतवणूक करणार्यांना दर महिन्याला ठरावीक रक्कम पेन्शन म्हणून मिळते. बँकांच्या मुदत ठेवींचे व्याजदर इतके घसरले आहेत की, यातील गुंतवणूक ‘निगेटिव्ह’ परतावा देतात.

‘सार्वजनिक भविष्य निर्वाह निधी’त गुंतवणूक केली व त्याची मुदतपूर्ती सेवानिवृत्तीच्या जवळपास ठेवली, तर यातून भरीव रक्कम हातात येऊ शकते. पोस्टाच्या योजनांतही व्याज तितकेसे आकर्षक मिळत नाही व भविष्यात सध्या जे व्याज मिळते, त्यातून कमी दराने व्याज मिळण्याची शक्यता आहे. सध्या ‘आयपीओ’त फार मोठ्या प्रमाणावर गुंतवणूक होत आहे, पण या गुंतवणुकीकडे सेवानिवृत्तीनंतरची गुंतवणूक म्हणून पाहता येणार नाही. सध्या गुंतवणूकदाराकडून ‘म्युच्युअल फंड’ गुंतवणुकीला प्राधान्य देण्यात येत आहे, पण सेवानिवृत्तीनंतरची तरतूद म्हणून ‘म्युच्युअल फंडां’च्या ‘रिटायरमेंट म्युच्युअल फंड’ योजनांपैकी चांगल्या योजनेचा नक्की विचार करावा!